ie Ford Motor Company mit Sitz im US-amerikanischen Dearborn ist der nach Toyota, Volkswagen, General Motors, Hyundai und Stellantis sechstgrößter Autohersteller weltweit (Stand: 2020). Der Umsatz von Ford betrug im Jahr 2020 127,1 Milliarden US-Dollar und es wurde ein Gewinn von 4,8 Milliarden US-Dollar ausgewiesen. Ursprung des Konzerns ist eine von Henry Ford in Detroit 1903 gegründete Fabrik. Mit der Einführung der Fließbandproduktion im Jahr 1913 brachte Ford einen radikalen Umbruch in der neu entstehenden Autoindustrie.

Trotz des schlechter als erwarteten vierten Quartals gab es einen Lichtblick in den Ergebnissen von Ford

Nach einem turbulenten Jahr 2022 für die Automobilindustrie waren die Anleger begeistert, als General Motors überraschend starke Ergebnisse für das vierte Quartal vorlegte. Die besser als erwarteten Gewinne aufgrund starker Einnahmen trieben die GM-Aktie nach oben, und es zog auch die Aktie des Konkurrenten Ford Motor Company in die Höhe, in der Erwartung, dass es ähnliche Ergebnisse geben würde.

Aber die Wall Street lag falsch, und Ford veröffentlichte am 2. Februar ziemlich brutale Ergebnisse für das vierte Quartal. Schlimmer noch, das Ford-Management hatte nicht viele Details über seinen Plan, seine Probleme zu lösen – zumindest noch nicht. Tauchen wir ein in das Gute, das Schlechte und das Hässliche von Fords Bericht zum vierten Quartal – und leider gibt es für die Anleger nur einen Lichtblick.

(Bildquelle: electrek)

Die guten Nachrichten

Fords bereinigter Gewinn für das vierte Quartal lag bei 0,51 US-Dollar pro Aktie und damit deutlich unter den Schätzungen von 0,62 US-Dollar pro Aktie. Im vierten Quartal des Unternehmens gab es jedoch einen Lichtblick, und das war das sich beschleunigende Elektrofahrzeug-Portfolio.

Gegen Ende des Jahres 2022 produzierte Ford den 150.000sten Mustang Mach-E in weniger als zwei Jahren, ein Fahrzeug, von dem Ford auf dem besten Weg ist, bis zum Jahresende jährlich 600.000 Exemplare zu produzieren. Der elektrische F-150 Lightning ist seit seiner Markteinführung Amerikas meistverkaufter Elektro-Lkw und wurde mit dem North American Truck of the Year und dem MotorTrend Truck of the Year Award 2023 ausgezeichnet.

Diese beiden Elektrofahrzeuge haben Ford dazu gebracht, die Elektrofahrzeugmarke Nr. 2 in den USA zu werden, mit mehr als 60 % der Verkäufe an Kunden, die neu bei Ford sind, was in der historisch markentreuen Automobilindustrie eine große Sache ist. Das EV-Portfolio verzeichnet einen Umsatzzuwachs von etwa dem Doppelten des gesamten EV-Segments und ist auf dem besten Weg, bis zum Jahresende eine globale Kapazität von 600.000 Einheiten zu erreichen.

In Fords EV-Erzählung geht es darum, wo die guten Nachrichten im vierten Quartal enden, aber es ist wichtig, dass die Anleger auch die schlechten Nachrichten aufnehmen.

(Bildquelle: thewest)

Die schlechten Nachrichten

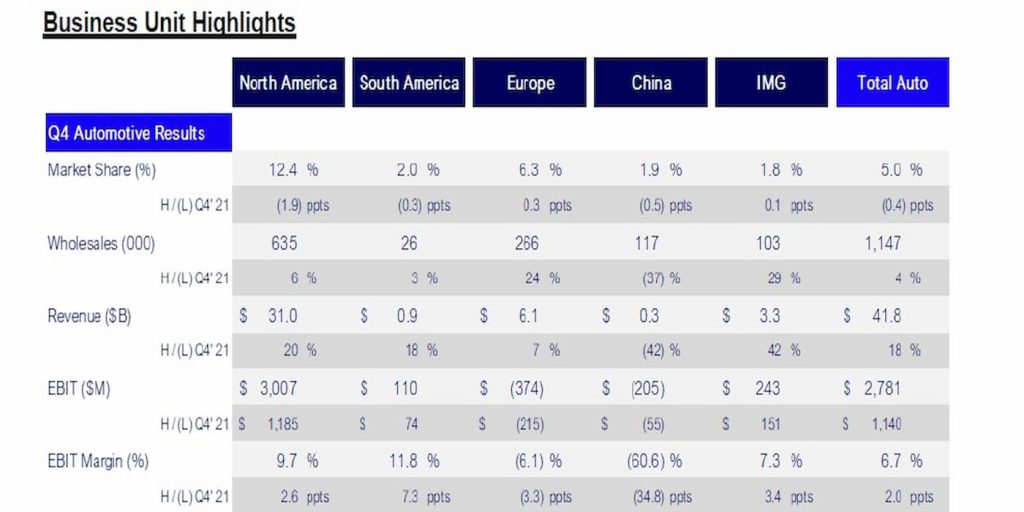

Ford hat sich immer auf sein Geschäft in Nordamerika verlassen, um seine Gewinne zu steigern, und dieser Region geht es immer noch gut, aber sein internationales Geschäft hat weiterhin Probleme.

Während Südamerika seinen ersten vollen Jahresgewinn seit 10 Jahren einfuhr, enttäuschen die Ergebnisse von Ford auf wichtigen internationalen Märkten weiterhin. Die Ergebnisse in Europa blieben hinter den Erwartungen zurück, und das Geschäft in China verliert weiter an Schwung.

Die schlechten Nachrichten gehen weiter mit Ford Credit, das eine unangekündigte Quelle ernsthafter Gewinne für das Unternehmen war – oft wertvoller als alle seine internationalen Märkte zusammen.

Der Gesamtjahresgewinn vor Steuern von Ford Credit in Höhe von 2,7 Milliarden US-Dollar ging im Vergleich zum Vorjahr um 2,1 Milliarden US-Dollar zurück, was auf eine niedrigere Finanzierungsmarge und niedrigere Leasingrendite zurückzuführen ist. Die Fähigkeit von Ford Credit, größere Gewinne zu erzielen, wird 2023 wahrscheinlich behindert, da die Auktionswerte von Fahrzeugen, die aus dem Leasing zurückkehren, voraussichtlich weiter sinken werden.

:max_bytes(150000):strip_icc()/GettyImages-1145040709-de53838665004a9e885e74f6785cf85e.jpg)

(Bildquelle: investopedia)

Hat das Management zu lange gewartet?

Während des vierten Quartals von Ford gab es für die Investoren genug schlechte Nachrichten zu verdauen, aber die hässliche Wahrheit war, dass das Management zumindest bisher vage war, detaillierte Antworten für die Aktionäre zu haben. Ford gibt zu, dass es ernsthafte Probleme mit seinem „Industriesystem“ hat und seine Herstellungs- und Konstruktionsprozesse im Wesentlichen von Anfang bis Ende verbessern muss.

"Wir hätten letztes Jahr viel besser abschneiden sollen", sagte Ford-Chef Jim Farley in einer Erklärung. „Wir haben Gewinne in Höhe von etwa 2 Milliarden US-Dollar auf dem Tisch gelassen, die in unserer Kontrolle lagen, und wir werden dies mit einer verbesserten Ausführung und Leistung korrigieren.“

Vielleicht noch schlimmer als diese 2 Milliarden Dollar Gewinn waren große Sonderposten. Zu diesen Sonderposten im Gesamtjahr 2022 gehören ein erstaunlicher Nettoverlust von 7,4 Milliarden US-Dollar bei der Marktbewertung seiner Rivian-Investition und eine weitere Wertminderung von 2,7 Milliarden US-Dollar für seine Argo-AI-Investition.

Was sollten also Anleger jetzt denken?

Ford ist 2008 wohl besser als jeder andere Autohersteller durch die Finanzkrise gefahren und hat schlechtere Quartale überstanden als das letzte vierte Quartal. Es ist jedoch klar, nachdem der Crosstown-Rivale General Motors starke Ergebnisse für das vierte Quartal veröffentlicht hat, dass Ford interne Probleme zu beheben hat.

Das Management stellte bei der Telefonkonferenz von Ford fest, dass die Investoren nicht lange warten müssten, um mehr über die Pläne des Unternehmens zu erfahren, durch Kostensenkungen von rund 3 Milliarden US-Dollar bis Mitte des Jahrzehnts und andere Initiativen wieder auf Kurs zu kommen, aber es ist klar, dass Ford noch viel zu tun hat tun, wenn es darum geht, kurzfristig Investoren zurückzugewinnen.

Aktuelle News zu Ford Motor Co

In Kürze finden Sie hier News zu Ford Motor Co

Disclaimer, Hinweis auf Interessenkonflikte und Risikohinweis:

Dies ist eine Marketingmitteilung. Bitte beachten Sie die wichtigen Hinweise, Interessenkonflikte und den Haftungsausschluss.

Unsere redaktionelle Empfehlung: Ford Motor Co - WKN: 502391

Diese Publikation ist eine Marketingmitteilung im Sinne des § 63 Abs. 6 Wertpapierhandelsgesetz und beinhaltet weder Anlagestrategieempfehlungen noch Anlageempfehlungen gemäß § 85 WpHG und Artikel 20 der Marktmissbrauchsverordnung. Sie erfüllt deshalb nicht die gesetzlichen Anforderungen zur Gewährleistung der Objektivität von Anlagestrategieempfehlungen/Anlageempfehlungen. Für die HBS advisory oder ihre Mitarbeiter besteht daher kein gesetzliches Verbot, vor Veröffentlichung der Information in den darin genannten Wertpapierprodukten zu handeln

vollständigen Disclaimer anzeigen

Die in dieser Marketingmitteilung enthaltenen Informationen stellen weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren oder Finanzinstrumenten dar und sind kein Ersatz für eine auf die individuellen Verhältnisse und Kenntnisse des Anlegers bezogene Finanzberatung. Sie dienen ausschließlich Informationszwecken. Mit der Erstellung der Publikation ist HBS advisory insbesondere nicht als Anlageberater oder aufgrund einer Vermögensbetreuungspflicht tätig. Eine Investitionsentscheidung bezüglich irgendwelcher Wertpapiere oder sonstiger Finanzinstrumente sollte auf der Grundlage eines individuellen Beratungsgesprächs sowie eines Prospekts oder Informationsmemorandums durch den persönlichen Bankberater erfolgen.

Hinweis auf Interessenkonflikte gemäß der Marktmissbrauchsverordnung EU Nr. 596/2014:

- Diese Marketingmitteilung ist Bestandteil einer Werbekampagne für das besprochene Unternehmen und richtet sich an erfahrene und spekulativ orientierte Anleger. Weitere Empfehlungen auch Dritter können erfolgt sein oder können noch erfolgen.

- Die HBS advisory, seine Mitarbeiter und von der HBS advisory eingebundene Unternehmen und Personen werden für die Vorbereitung, die Verbreitung und Veröffentlichungen dieser Publikation sowie für andere Dienstleistungen entgeltlich entlohnt. Dadurch besteht ein konkreter Interessenkonflikt.

- Der Auftraggeber dieser Publikation oder ihm nahestehende Personen bzw. Unternehmen halten zum Zeitpunkt dieser Veröffentlichung Optionen und/oder Aktien des besprochenen Unternehmens und sind daher an einer Kurs- und/oder Umsatzsteigerung interessiert. Sie behalten sich vor, ihre Aktien des besprochenen Unternehmens jederzeit zu verkaufen oder nachzukaufen. Diese Wertpapiertransaktionen können den Aktienkurs des Unternehmens maßgeblich beeinflussen. Hierdurch besteht ein konkreter Interessenkonflikt.

Durch die Veröffentlichung und Verbreitung dieser Publikation kann eine gesteigerte Nachfrage an Aktien des besprochenen Unternehmens zur Folge haben. Dies kann den Aktienkurs maßgeblich beeinflussen. Sollte die Beauftragung der HBS advisory zur Veröffentlichung und Verbreitung dieser Publikation beendet werden, kann dies die Handelbarkeit der Aktien mit einer sinkenden Nachfrage beeinflussen. Dies kann den Aktienkurs maßgeblich beeinflussen. Hierdurch besteht ein konkreter Interessenkonflikt.

Grundsätzlich kann die HBS advisory und seine Mitarbeiter oder nahestende Personen bzw. Unternehmen und Ihre Mitarbeiter, die in diese Werbekampagne involviert sind, zum Zeitpunkt dieser Veröffentlichung Aktien des besprochenen Unternehmens halten und sind daher an einer Kurs- und/oder Umsatzsteigerung interessiert. Sie behalten sich vor, ihre Aktien des besprochenen Unternehmens jederzeit zu verkaufen oder nachzukaufen. Diese Wertpapiertransaktionen können den Aktienkurs des Unternehmens maßgeblich beeinflussen. Hierdurch besteht ein konkreter Interessenkonflikt.

HBS advisory hat die Informationen in dieser Marketingmitteilung aus als zuverlässig erachteten Quellen übernommen, ohne jedoch alle diese Informationen selbst zu überprüfen. Dementsprechend gibt HBS advisory keine Gewährleistungen oder Zusicherungen hinsichtlich der Genauigkeit, Vollständigkeit oder Richtigkeit der hierin enthaltenen Informationen oder Meinungen ab.

HBS advisory stellt die Informationen trotz sorgfältiger Beschaffung und Bereitstellung nur ohne Gewähr für die Richtigkeit/Vollständigkeit, Aktualität oder Genauigkeit sowie Verfügbarkeit der zum Abruf bereitgehaltenen und angezeigten Börsen- und Wirtschaftsinformationen, Kurse, Preise, Indizes, allgemeinen Marktdaten, Bewertungen, Einschätzungen sowie der sonstigen zugänglichen Inhalte zur Verfügung. Dies gilt auch für Inhalte von Dritten. Historische Betrachtungen sowie Prognosen stellen keinen verlässlichen Indikator für zukünftige Entwicklungen dar. Die insbesondere im Zusammenhang mit Produktinformationen dargestellten Sachverhalte dienen ausschließlich der Illustration und lassen keine Aussagen über zukünftige Gewinne oder Verluste zu. Etwaig genannte Konditionen sind als unverbindliche Indikationen zu verstehen und sind abhängig von dem Marktgeschehen am Abschlusstag.

Die Informationen bzw. Meinungen und Aussagen entsprechen dem Stand zum Zeitpunkt der Erstellung der Marketingmitteilung. Sie können aufgrund künftiger Entwicklungen überholt sein, ohne dass die Publikation geändert wurde.

HBS advisory ist nicht dazu verpflichtet, die Informationen in dieser Marketingmitteilung zu aktualisieren, abzuändern oder zu ergänzen, wenn sich ein in dieser Publikation genannter Umstand oder eine darin enthaltene Stellungnahme, Schätzung oder Prognose ändert oder unzutreffend wird. Die Darstellung von Wertentwicklungen von Finanzinstrumenten über vorausgegangene Zeiträume erlaubt keine verlässliche Aussage über deren zukünftigen Verlauf. Eine Gewähr für den zukünftigen Kurs, Wert oder Ertrag eines in dieser Publikation genannten Finanzinstrumente kann daher nicht übernommen werden.

Diese Publikation kann nur gemäß den gesetzlichen Bestimmungen in den jeweiligen Ländern verteilt werden, und Personen, die im Besitz dieser Publikation sind, sollten sich über die anwendbaren lokalen Bestimmungen informieren.

Die hier wiedergegebenen Informationen richten sich nicht an natürliche oder juristische Personen, die aufgrund ihres Wohn-, bzw. Geschäftssitzes einer ausländischen Rechtsordnung unterliegen, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Die Inhalte sind daher ausschließlich in deutscher Sprache gefasst. Insbesondere enthält diese Publikation weder ein Angebot, noch eine Aufforderung zum Kauf von Wertpapieren an Staatsbürger der USA, Großbritannien und Australien.

Risikohinweis: ein Investment in dieser Anlageklasse kann zum Totalverlust führen

HBS advisory übernimmt keine Haftung für unmittelbare oder mittelbare Schäden, die durch die Verteilung und/oder Verwendung dieser Marketingmitteilungen verursacht und/oder mit der Verteilung und/oder Verwendung dieser Marketingmitteilung im Zusammenhang stehen.

Die steuerliche Behandlung von Finanzinstrumenten hängt von den persönlichen Verhältnissen des jeweiligen Anlegers ab und kann künftigen Änderungen unterworfen sein, die ggf. auch zurückwirken können.

Trotz sorgfältiger inhaltlicher Kontrolle übernehmen wir keine Haftung für die Inhalte externer Links. Für den Inhalt der verlinkten Seiten sind ausschließlich deren Betreiber verantwortlich

und erhalten Sie die neuesten Aktienanalysen in ihrer Inbox